12月13日,国轩高科(002074)公告称,公司向大众汽车(中国)投资有限公司(以下简称大众中国)非公开发行股份,目前已完成新增股份登记,将于12月15日上市。此次发行完成后,大众中国将成为公司第一大股东。

大众定增落地,3年内放弃部分表决权

2020年5月,国轩高科公告称,大众中国将作为战略投资者通过两种方式对国轩高科进行战略投资,一是将根据《股东协议》约定的条款及条件,认购国轩高科向其定向发行的相当于此次发行前国轩高科已发行的股份总数30%的股份;二是将根据《股份转让协议》约定的条款及条件,从南京国轩(原珠海国轩)及李缜处合计受让国轩高科5646.76万股股份。

资料显示,4月6日,中国证监会发行审核委员会审核通过了国轩高科本次非公开发行股票申请。国轩高科本次共向大众中国发行3.84亿股,每股发行价格为19.01元,共募资73.03亿元,资金将主要用于新建国轩电池年产16GWh高比能动力锂电池产业化项目、新建国轩材料年产3万吨高镍三元正极材料项目和补充流动资金。

11月5日,大众中国已足额将认购款项汇入保荐机构的专用账户,经过验资,截至2021年11月5日,本次发行指定的认购资金专用账户已收到大众中国缴纳的申购款人民币73.03亿元。

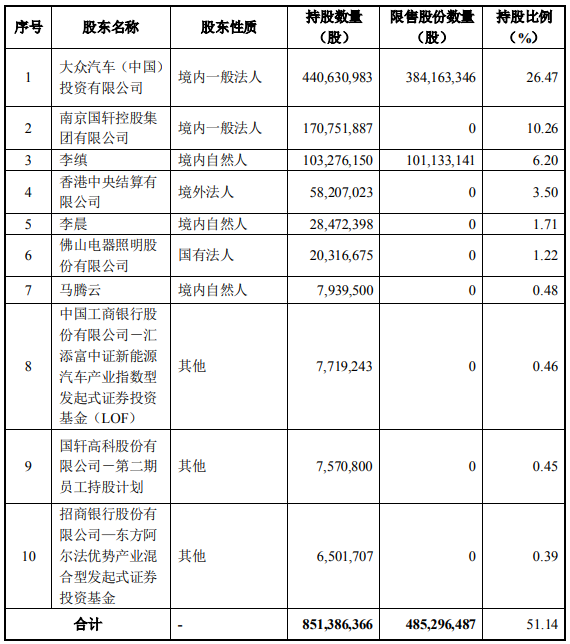

电池网了解到,本次非公开发行完成后,大众中国将持有国轩高科4.41亿股,持股比例增至26.47%,将成为公司的第一大股东;李缜及其一致行动人将合计持有公司3.03亿股,占公司总股本的18.17%,为公司第二大股东。不过,为了公司稳健发展,大众中国承诺至少在36个月内放弃部分表决权,因此,本次非公开发行及股份转让完成后,李缜仍为公司实际控制人,本次发行不会导致公司的控制权发生变化。

发行后国轩高科前十大股东持股情况

牵手大众,实现互利共赢

7月13日,国轩高科与大众汽车集团签署谅解备忘录,双方决定共同推动大众汽车集团萨尔茨吉特工厂的电池工业化生产,公司将提供相应技术支持;同时合肥国轩也与大众汽车(中国)达成协议,为其常规量产车型开发第一代标准电芯。仅一周后,7月20日,国轩高科即与合肥高新区签署合作协议,计划在高新区建设20GWh动力电池生产基地,专注大众汽车标准电芯的生产制造。

12月7日的开工仪式上,国轩高科又对外宣称,公司将在合肥新站高新区建造50GWh动力电池项目,于2021月12月正式动工建设,并将于2023年3月底前正式投产,两期全部建成后,预计将实现年产50GWh动力电池的目标。虽并未表明是为大众配套,但按照大众安徽MEB工厂的投产时间来看,两者投产时间几乎吻合。

据了解,到2025年前,大众计划将产品阵容中的电动汽车车型比例增至35%,标准化电芯计划在2023年正式量产,至2030年覆盖大众集团旗下80%的电动车型,而其余20%的车型将应用独立的专用电池设计,大众此次入股国轩高科,将进一步满足集团未来电动化转型的电池需求。同时,国轩高科也有望受益大众的电动化战略,以及大众入股后所带来的的先进技术,加快自身产能释放及全球化布局。

值得关注的是,国轩高科除了在动力电池领域布局,同样在上游原材料方面也有布局。开源证券发布的研报表示,国轩高科是业内除宁德时代,在锂资源端还有一定布局的电池企业。公司在宜春的碳酸锂项目,2022年有望做到1万吨/年,1万吨可供公司约出货16GWh电池,碳酸锂出货有望显著降低原材料采购成本(碳酸锂成本低于3-4万元/吨)。

免责声明:本文仅代表作者个人观点,与本网站无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。涉及资本市场或上市公司内容也不构成任何投资建议,投资者据此操作,风险自担!

凡本网注明 “来源:XXX(非电池网)”的作品,凡属媒体采访本网或本网协调的专家、企业家等资源的稿件,转载目的在于传递行业更多的信息或观点,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理、删除。电话:025-5852-5995,邮箱:njyt181@163.com